目次

リフォームローンの申し込みで審査される内容は?

リフォームローンとは住宅ローンの一種で、家屋のリフォームや増築などの費用を銀行などの金融機関が融資を行うことです。

リフォームローンは、一般的に担保を必要としない借入先が多くなります。

一方、担保を必要とするリフォームローンの場合、新築費用と同額の金額・金利の借入が可能です。

また、住宅ローンに比べ借入金額の上限が低く返済期間も短いため、金利が高くなる傾向にあります。

リフォームローンを利用するためには、住宅ローンと同様に審査を通過しなければなりません。

では、リフォームローンを申し込む際に審査される項目とはどのような内容なのでしょうか。

リフォームローンの審査項目をそれぞれ見ていきましょう。

【リフォームローンの審査項目】

- 借入額:リフォーム費用がいくらか

- 職業:どのような職業についているか

- 年収:年収はどのくらいか

- 勤続年数:一定の勤務年数を達しているか

- 返済負担率:元金+利息の割合が高くないか

- 健康状態:団体信用生命保険に加入できるか

一般的に上記の項目についてそれぞれ審査されます。

上記の項目の詳細な数字は「リフォームローン審査が通らない訳とは?」でご紹介します。

リフォームローン審査が通らない3つの原因

リフォームローンを申請したら、ローン審査が通らなかったというケースも少なくありません。

リフォームローン審査が通らない場合はどのようなことが理由なのでしょうか。

原因①:職業や年収が規定を満たしていない

リフォームローンの場合、担保を必要としないケースが多いため、住宅ローンのように厳しいわけではありません。

職業については、無職や専業主婦でなければ、リフォームローンを組むことができます。

その他に、リフォームローンでは勤続年数と年収も審査対象です。

給与取得者の場合は1〜2年以上、自営業の場合は2年以上連続して事業収入があれば審査の規定を満たしていることになります。

年金受給者であってもリフォームローンを組めるところもありますが、年金収入のみだと借入額が限られるなどの条件が厳しくなる可能性があります。

年齢についても借入時に70歳、完済時は80歳までと決められているケースも多いので年齢に当てはまるかどうかは注意が必要です。

多くのリフォームローンでは最低年収を200万〜300万円としている場合があり、それ以下の年収の場合はリフォームローンの審査が通らない可能性があります。

原因②:返済負担率が高すぎる

返済負担率とは、年収に対するローンの年間返済額が占める割合のことです。

この返済負担率が高いと借入先が返済困難と判断し、審査が通らなくなる可能性があります。

返済負担率は年収や借入額の他に、教育ローンや車のローンなど他のローンも考慮されます。

そのため、リフォームローン以外のローンがある場合、リフォームローンと合わせた返済負担率が一定の数値を超えないようにしなければなりません。

一般的に適正な返済負担率は以下の通りです。

- 年収250万円未満:25%以内

- 年収400万円以上:35%以内

原因③:健康に不安があり団体信用生命保険に加入できない

リフォームローンの中には、団体信用生命保険に入らないとローンが組めないことがあります。

そのため、病気療養中だと保険に加入できない可能性があり、リフォームローンが組めない場合があります。

リフォームローンの審査に通りやすくなる!対応策とは?

次に、リフォームローンの審査に通らない場合にどのような対応策があるのか確認します。

対策1. 他のローンを完済しておく

リフォームローンの審査に通らない理由に、「他社からの借り入れが多い人」というものがありました。

収入に対して返済額の割合は、返済能力を判断する材料として重要なものです。

すでに多くのローンを抱えていれば、さらにリフォームローンを契約しても返していくのは難しいと考えられても仕方がありません。

そのため、ほかのローンをできるだけ完済しておくことをおすすめします。

対策2. リフォーム費用を最低金額で申し込む

借用金額が少なければ、審査に通りやすくなりますので、できるだけリフォームローンの申込金額を減らします。

DIYをしてリフォーム費用そのものを最低限にするほか、可能であれば親族に借りるなどして、申込金額そのものを減らす対策をとることが考えられます。

対策3. 年収を夫婦で合算する

申し込む金融機関にもよりますが、夫婦などの配偶者や親子などの直系の親族の収入を合算して申し込む方法があります。

1人の収入では審査が通らない場合でも、合算することで年収が増えるため返済額の比率が下がり、審査に通過しやすくなります。

合算できる収入には、金融機関ごとに条件がありますので確認が必要です。

夫婦の収入を合算する場合、夫(妻)が主の債務者になり、妻(夫)は連帯債務者になるか連帯保証人になります。

ただし配偶者が将来、出産などで仕事をやめる、または休職する場合は返済負担率が上がり、返済が重くのしかかることも考えられますので、将来も視野に入れての申し込みが必要です。

対策4:職業や年収が規定を満たしていない場合

リフォーム費用は大きな金額になることが多く、その分返済期間が長くなる可能性があります。

職業が派遣社員やアルバイトなどの非正規社員だと雇用や収入が長期間安定しないと判断され、ローンの審査が通りにくくなります。

また、リフォームローンを組むためには返済期間中の収入安定が望まれるため、正社員の方が審査が通りやすいと言えます。

もし勤続年数や雇用形態が規定に満たしていない場合は、床が抜けたなどの緊急性がない限り、リフォームを先送りにしてその間にリフォーム費用を貯金するという方法もあるでしょう。

また、勤務年数では1年以上と住宅ローンより短めに設定されていますが、会社の倒産による転職やキャリアアップのための転職などの場合は勤務年数が短くても考慮されることがあるため、あらかじめ借入先に伝えておきましょう。

対策5:返済負担率が高すぎる場合

返済負担率は、年収と借入額によって異なります。

年収が低いのに対し借入額が高額な場合、借入先は支払いが困難と判断し、審査に通らなくなることがあります。

銀行などの金融機関は確実に返済できる金額しか融資しないため、年収と借入額のバランスを見ながら借入額を決めないといけません。

年収が足りず配偶者が勤務している場合、配偶者の年収を合算させることも可能です。

ただ年収オーバーの借入額は普段の生活に支障をきたす恐れがあるため、リフォームの費用を全額借りるのではなく無理なく返済できる金額を考えた上で借入額を決める必要があります。

また、その他のローンがまだ残っている場合は返済し、他の借入がない状態でリフォームローンの審査を受けるのが最善でしょう。

他のローンの残債が0に近づくことでリフォームローンの審査も通りやすくなります。

リフォームローンは長期間の返済になるため、目一杯借りてしまうと今後他のローンが組めなくなる可能性があるため、普段の生活に影響を与えないくらいの借入額にしておくといいでしょう。

対策6:健康に不安があり団体信用生命保険に加入できない場合

団体信用生命保険への加入が義務づけられているリフォームローンの場合、団体信用生命保険に加入できないと審査が通らない可能性があります。

しかしリフォームローンによっては団体信用生命保険への加入が必須でなかったり、借入額以上の死亡保障がついた生命保険であれば条件をクリアできる金融機関もあるため、不安な場合は借入先に相談してみるといいでしょう。

対策7:給与の振込先などメインにしている金融機関のリフォームローン審査に申し込む

ローンの審査が通りやすくなる方法として一般的に言われているのが、給与振り込みなどに利用しているメインバンクで申し込むということです。

メインバンクにしていると、その金融機関で支払いなどのさまざまな利用が増えるため、金融機関にとって大切な顧客になります。

また、住宅ローンを借りたことがあったりすれば、返済能力についても実績があるでしょう。

金利も有利になることがあるため、まずはメインバンクに相談してみることをおすすめします。

リフォームローンの審査条件が厳しい金融機関の特徴

大手都市銀行や中堅地方銀行は厳しい

金融機関によって審査の基準が異なるため、同じ条件であっても審査に通ったり通らなかったりします。

一般的に、大手都市銀行や中堅地方銀行は審査が厳しいと言われています。

これらの金融機関はメインバンクとされることも多く、名前もよく知られていることから信用できるイメージがあり、ローンの申し込みも多数です。

そのため顧客を集めるために競争する必要がなく、また申込者すべてに融資することができないという状況になります。

その結果、確実に返済可能な顧客と判断する人のみに融資することになり、審査が厳しくなるのです。

具体的には、大手都市銀行はみずほ銀行、三菱東京UFJ銀行、三井住友銀行、りそな銀行などになり、中堅地方銀行は横浜銀行、千葉銀行などの地方に本店を置く銀行になります。

リフォームローンの審査条件が比較的厳しくない金融機関の特徴

それでは、逆にリフォームローンの審査が比較的厳しくないと言われている金融機関は、どこなのでしょうか。

それは先述の大手都市銀行や中堅地方銀行以外の金融機関ということになります。

顧客獲得に積極的な銀行や新規参入した金融機関などが考えられるでしょう。

この章では、審査が通りやすいと言われる金融機関を詳しくまとめます。

東京都以外に本店がある都市銀行

地方に本店を置く地方銀行の中で、2番手の銀行や、相互銀行から転換した銀行で第2地方銀行に分類される銀行です。

具体的には、東京スター銀行や関西アーバン銀行などになります。

インターネット銀行

こちらはインターネット専用の銀行や、個人向けのサービスを重視した新しいタイプの銀行です。

具体的には、ソニー銀行やイオン銀行などがあげられます。

インターネット銀行はネット上の書類のやり取りのみでの審査となります。

つまり収入や勤続年数、年齢などの数字で審査されるという特徴から、数字の条件が合わないと逆に審査がシビアになることもあります。

そのためホームページに記載されている融資の条件をクリアできているか、事前に確認してから申し込むようにしましょう。

銀行以外の金融機関、特にJAバンク!

銀行以外の金融機関とは、信用金庫や信販会社のほか、農協や漁協なども考えられます。

「信用金庫」は会員の利益が優先される金融機関で、業務は銀行と変わらず貯金や貸し出し、為替取引などをおこないます。

銀行と違い非営利で、利用するためには営業地域に居住している必要があります。

具体的には、京都中央信用金庫、城南信用金庫、大阪信用金庫などになりますが、居住地域の信用金庫を探してから問い合わせをしてください。

次に「信販会社」ですが、信販会社はクレジットカード会社と考えて問題ないでしょう。

信販会社でもリフォームローンに対応しています。

また、リフォーム会社の提携ローンなども信販会社のローンが多くなります。

審査の通りやすさで考えると、信販会社が一番通りやすいでしょう。

ただし、返済期間が短かったり金利が高かったりしますので、さまざまな角度からの検討が必要です。

ほかに「農協」「漁協」も確認してみましょう。こちらも非営利で、組合員向けに貯金や貸し出しをおこないます。

代表的なのは、JAバンクのリフォームローンでしょう。もちろん、農家でない人も利用が可能です。

JAバンクは、地方ごとに管轄地域があり居住地域のJAバンクに申し込みが必要になります。

地域によって同じJAバンクでもリフォームローンの内容が異なることがありますので、居住地の農協を検索して問い合わせしてください。

漁協についても基本的に同じ考え方になります。

銀行以外の金融機関は、会員や組合員によって成り立つため、会員や組合員になれば比較的審査に通りやすくなると考えられます。

どうしてもリフォームローンが組めない!どうしたらよい?

設備の老朽化や外壁・屋根の劣化が著しい場合、出来るだけ早めにリフォーム工事を行う必要があります。

リフォームはある程度まとまったお金が必要になることからリフォームローンを組む可能性が高いでしょう。

しかし、リフォーム工事をしたくてもリフォームローンの審査が通らなかったらローンを組むことができません。

では、リフォームローンが組めない場合どのような対応策があるのでしょうか。リフォームローンが組めない場合の具体的な対応策をご紹介します。

回避策その1:DIYを行う

近年自分で修理・修繕を行う「DIY」が盛んに行われており、一時的な修理であればDIYで対応できる可能性があります。

必要な用具や建材はホームセンターやインターネット通販などで購入でき、やり方や手順などもインターネットで調べられるためDIYしやすい環境が整っているのではないでしょうか。

ただ、劣化具合などによってはプロに依頼した方がいいケースがあるので、あくまで軽微な症状の場合にDIYを行うのがいいでしょう。

またDIYを行っても改善されない場合は、できるだけ早めに施工会社に調査してもらいましょう。

回避策その2:施工会社に融資先を探してもらう

自分で見つけた銀行などの金融機関の審査が通らなかった場合、リフォーム会社が提携している融資先を紹介してもらうという方法もあります。

リフォーム会社が提携する金融機関でローンを組むと特典が付くこともあります。

施工会社の中には金利や条件などを比較して、審査が通りやすい金融機関を探してくれる可能性があります。

また、施工会社の中には具体的な支払い計画を算出してくれるところもあるため、審査が通らない場合は他の融資先を探してもらうといいでしょう。

回避策その3:借入額が少ないなら信販会社から融資してもらう

雨漏りの箇所だけ修理したい場合や、頭金を支払い足りない分を融資してもらいたい場合で費用が少額であれば、信販会社のローンを利用することもできます。

信販会社の場合は銀行より審査が厳しくない可能性があり、申し込みから借入までがスムーズで急な出費にも対応可能です。

しかし、取引はスムーズですが金利は銀行よりも高くなるため利用する際は注意しておきましょう。

回避策その4:リフォーム費用が少額の場合はクレジットやカードローンを利用する

借用金額が少額の場合は、簡単に借りることができるクレジットのカードローンを利用することも考えられます。

カードローンは、リフォームなどに限定せずにローンを組むことが可能で、キャッシングより金利は低くなることが多いでしょう。

ただし、リフォームローンや他の金融機関のローンよりほとんどの場合で金利が高くなりますので、少額ですぐに返せる場合の検討先と考えてください。

回避策その5:中古住宅購入のタイミングでリフォームする場合は住宅ローンに費用を組み込む

住宅購入の選択肢として、リフォームすることを前提に中古住宅を購入することがあります。

その場合には、住宅購入費用にリフォーム費用もまとめて借りられる一体型のローンにすると、別々に借りるよりも優遇されます。

また、手続きも簡単になり、審査も1度で済むほか、手数料や金利の面でも有利になります。

住宅ローンの中にリフォームの費用が含まれていれば、長期にわたって返済が可能になり、月々の支払額も低く抑えることが可能になります。

つまり、返済負担率が減り別々に借りるよりも審査が通りやすくなるでしょう。

そのため、中古住宅を買ってリフォームする場合は、一体型の住宅ローンがおすすめです。

契約社員でリフォームローンが組めるのか?

リフォームローンは契約社員でも組める可能性はある

リフォームローンを組みたい場合に、契約社員として勤務している場合でも契約を行うこと、審査に通ることは可能なのでしょうか?

一般的なローン審査では、完済までの間安定して返済が行えるかどうかが重視されます。

つまり、一定期間で契約を更新する契約社員の場合、ローン返済期間中に契約が打ち切られると返済が難しくなるため、金融機関としてはリスクが大きいと判断します。

そのため、原則として定年まで勤務が続くと予想される正社員に比べ、契約社員はリフォームローンを組める可能性が低いのが現状です。

しかし、契約社員であっても金融機関の定める条件にマッチしていれば、リフォームローンを組むことはできます。

契約更新の回数が多ければ「安定」を証明できる

正社員と契約社員の雇用形態でリフォームローン審査に大きく関わるのは、収入と雇用の安定性です。

正社員なら長期間安定して働ける可能性が高いのですが、契約社員は正社員に比べて安定していることを証明しにくいといえます。

しかし、契約社員でも複数回契約が更新されている場合、会社から求められている人材だと判断でき、安定して働ける可能性が高いと考えられるため、リフォームローンの審査に通りやすくなるでしょう。

契約社員でも審査を通す方法について

契約社員でもリフォームローンの審査を通すためには、どのような点に注意すれば良いのでしょうか?

銀行が審査する項目について

まず、リフォームローンの審査で銀行などの金融機関がどういった項目を見ているかを知っておきましょう。

リフォームローンなどの審査では、年収や勤続年数、申請時点での借入額などを元に、完済まで安定して返済が続けられるかどうかを判断します。

勤続年数については、近年の雇用形態などを考慮し、そこまで長期間の勤務年数がなくとも審査に通ることも多いようです。

年収については、年間返済額が収入の3割を超えない範囲が借り入れの目安とされる傾向があります。

例えば、年収が約500万円だった場合、年間返済額の目安は約150万円、1カ月あたり約12.5万円の返済が可能なことが目安です。

借り入れに関しては、年収における返済負担割合の目安として用いられており、上の条件なら自動車ローンなどで毎月約5万円の返済を行っている状況なら、約7.5万円までしか返済することができないと判断されます。

以前は返済負担割合がもっと大きくてもローンを組むことができたのですが、2019年現在はどの金融機関も約3割を目安とすることが多いようです。

契約社員でもOKな金融機関を探す

リフォームローンなどの申し込み条件は金融機関によって変わり、金融機関によっては「勤続○年以上の正社員」と明記してある場合もあります。

このような条件があらかじめ定められている金融機関の場合、申し込んでもほぼ確実に審査が通ることはありませんので、最初からこの条件がない金融機関を探して申し込んだ方が良いでしょう。

ただし、契約社員でも年収が多かったり、貯蓄が多かったりする場合など、短期間で返済が可能だと判断できるなら、こういった条件でも審査に通ることがあります。

ペアローンで審査を有利にする

ペアローンとは、複数人で契約するローンのことです。

夫婦で共働きをしている場合に用いられる契約形態で、夫婦それぞれが別名義で住宅ローン契約を結ぶため、見た目上の個人の借入額を減らすことができ、ローン審査に通りやすくなるというメリットがあります。

ただし、ペアローンは名義が夫婦別々になってしまうため、団体信用生命(団信)も別に扱われる点には注意が必要です。

もし、ペアローンを組んでいる状態で夫に万が一のことがあった場合、夫のローンは団信で弁済されますが、妻のローンはそのまま払い続けなければなりません。

返済比率を下げる

リフォームローンなどのローン契約では、収入に対する返済の割合、返済負担割合が約3割を超えないことが審査の目安とされていますが、この返済割合負担が低ければ低いほど審査に通りやすい傾向があります。

そのため、返済負担割合が35%だった場合と20%だった場合、20%の方が同じ条件でも有利だと考えられるのです。

収入やリフォーム範囲などの都合で返済負担割合を下げるのが難しい場合もありますが、可能ならできる限り融資額を減らし、返済負担割合を抑えることが契約社員でも審査に通るコツと言えます。

自己資金をなるべく多く準備する

返済比率、返済負担割合を抑えることは審査に通りやすくなるポイントの1つですが、返済負担比率を下げる方法にはどのようなものがあるのでしょうか?

計算上の返済負担割合を下げるには、月々の収入を増やすこと、借入期間を延ばし、月々の返済額を減らすことなどがあります。

しかし、収入は簡単に増えませんし、借入期間が延びるとそれだけ利息がかさんでしまいます。

特に借入期間については、契約社員の場合契約解除のリスクが高まるため、長く設定すると審査に通りにくくなってしまうでしょう。

できるだけ簡単に、リスクを抑えて返済負担割合を抑えるには、リフォーム前に収入の一部を貯蓄し、自己資金で賄える範囲を増やす方法があります。

同じ約500万円でも約500万円をそのまま借りるのと約200万円の自己資金を用意して、約300万円の借り入れで済ませるのでは返済期間も月々の返済額も大きく変わるでしょう。

借入額が小さくなれば返済負担割合も抑えられるので、より審査に通りやすくなると考えられます。

審査落ちの理由は開示してもらえない

色々な工夫をしてローン審査を申し込んでも、審査に落ちてしまうことがあります。

このような場合、他の金融機関に申し込んでもまた審査に落ちてしまう可能性があるため、できれば審査に落ちた理由を知っておきたいのですが、ローン審査に落ちた理由が開示されることはありません。

ローン審査については、金融機関それぞれによって融資可能な条件が異なり、ある銀行で審査に通らなくても、別の銀行なら審査に通るということがよくあります。

リフォーム会社などでは、リフォームローンについての相談を行っている場合もあり、審査に通りやすくなるコツを教えてくれますので、不安な方はリフォームを申し込む際にこのような会社に相談すると良いでしょう。

契約社員であることを隠して審査を受けられるのかについて

ローン申請の際に雇用形態が契約社員であることを隠すことはできるのでしょうか?

雇用形態の審査方法は銀行によって違う

ローン審査を申し込まれた金融機関では、申請者が提示された企業に本当に勤めているかどうかを確認するために、会社に電話する「在籍確認」を行います。

この時、金融機関によっては正社員かどうかを確認するため、契約社員だということを隠していても金融機関次第でばれてしまうでしょう。

雇用証明書の提示を求められれば必ずばれる

ローン契約の際には、雇用証明書を求められる場合もあります。

雇用証明書とは、どのような形態で会社に雇われているかを証明する書類で、会社が発行するため、個人で勝手に作成することはできません。

契約社員だった場合、雇用証明書には契約社員だとしっかり記載され、もし正社員だと偽っていた場合にはほぼ確実に審査が打ち切られ、ローン契約もできなくなるでしょう。

場合によっては虚偽申請としてブラックリストに載り、関連した金融機関での借り入れが一切できなくなる可能性もあります。

無職でもリフォームローンを利用できる?

住宅ローンなどの借入額が大きいローンに比べ、リフォームローンは借入額が小さい場合が多いため、無担保での借り入れが可能で審査についても比較的基準が緩いという特徴があります。

ただし、リフォームローンは自動車ローンや学資ローンなどの他のローン商品と同じく、毎月一定額を返済していく必要があるため、利用するためには安定した収入が求められます。

無職でも不労収入などがあればリフォームローンを利用できる可能性がある

無担保で審査基準が比較的緩く、利用しやすいのがリフォームローンの特徴ですが、無職の場合は安定した収入が確保できない可能性が高いため、原則としてリフォームローン契約を結ぶことができません。

リフォームローンの場合、最低年収で200~300万円、勤続年数が1~2年以上が融資を受けられる一般的な目安とされています。

しかし、現在働いていない方でも、企業の株式を保有しており、毎年ある程度の配当金を受け取れる場合には、不労所得によって安定した収入があると見なすことができます。

このような場合は、無職でも条件次第である程度の額面までリフォームローンを組むことができるでしょう。

もちろん、年金受給者の場合も無職で安定収入があると見なすことができるため、リフォームローンに通る可能性があります。

ただし、ローン商品には一般的に年齢制限が設定されていることが多く、リフォームローンの場合は満70歳~80歳で完済できることや、満60歳~70歳までに契約することなどが条件となっていることが多いので注意が必要です。

担保があれば利用できるが限度額が決まっている

無職でも不労所得などの収入があり、比較的安定していればリフォームローンを組むことができますが、融資額次第では不労所得があってもリフォームローンの審査に落ちてしまうことがあります。

このような場合には、無担保型リフォームローンではなく、有担保型リフォームローンを申請すると良いでしょう。

有担保型リフォームローンとは、もし融資の返済が滞ったり不可能になったりした場合に、担保として設定した資産を金融機関が売却し、売却益で貸付金を回収するローン手法です。

融資を行う金融機関としては、もし返済ができなくても貸付金を回収できる可能性が高く、貸付リスクが抑えられるため、無担保リフォームローンに比べて審査基準が緩く設定される傾向があります。

現在無職でも、相続した住宅ローン完済済みの持ち家に住んでいるという方なら、自宅に抵当が設定されておらず、リフォームローンの担保として自宅を利用することができるため、審査に通りやすくなるでしょう。

ただし、有担保リフォームローンでも無職で収入が安定していない条件下ではどうしても融資の限度額は働いている方に比べて低くなってしまう点には注意が必要です。

退職前にリフォームローンを組むという方法も

無職では安定した収入を確保することが難しいため、退職する前にリフォームローン契約を済ませてしまうという方法もあります。

金融機関は契約前の審査段階では収入や勤務状況を詳しく確認しますが、契約後については返済さえ滞りなく行われていれば、収入や勤務状況の変化で契約を打ち切ったりすることはありません。

もし、退職後も安定してローンの返済を行える目処が立っているなら、退職前にリフォームローンの審査と契約を済ませておけば、退職後に申し込む場合より楽にリフォームローンを利用することができるでしょう。

ただし、上でもご紹介しているように、リフォームローンには加入時と完済時に年齢制限が設定されていることが多いため、定年退職寸前でリフォームローンに申し込もうとすると、年齢を理由に審査に通らないということがあります。

このような場合は、親が一定年齢になったら子に返済を引き継ぐ「親子リレー返済」なら年齢制限を回避することが可能です。

親子リレー返済を用いる場合は、あとで金銭トラブルとならないよう、契約後どのように返済していくかを親子間でしっかり取り決めておきましょう。

無職の方がリフォームローンを組む場合のポイントや注意点

ポイント1. 不労所得などがある場合にはその旨を明確に伝える

金融機関は慈善事業ではないので、返済の見込みがなければローン契約を結ぶことはありえません。

ですので、無職の場合でも不労所得がある場合には、ローン申請の際に必ず不労所得があって返済が可能だという旨を明確に伝えるようにしてください。

不労所得については、口頭で伝えるだけではなく、株式配当なら各企業から発行される配当金計算書や株式残高証明書を用意し、収入を証明する必要があります。

ポイント2. 一時的に無職である場合にもその旨を明確に伝える

病気や転職などの理由で一時的に無職となっている場合についても、明確に伝えるようにしてください。

上の例と同じく、無職が続くという場合には返済の見込みが付かないため、ローン契約を結ぶことができませんが、就職先が既に決まっている場合や、病気快癒後に働ける場所が確保できている場合は話が別です。

このような場合は、将来的に収入が確保できる確率が高いため、無職でもリフォームローンを利用できる可能性があります。

ポイント3. 連帯保証人が必要な可能性がある

不労所得がある場合もありますが、無職の場合は基本的に収入がほとんどないことが多いため、返済不能となるリスクが高いと考えられます。

ですが、担保の場合と同じく、返済不能時に融資金を回収できる目論見がある場合、リフォームローンを利用することができるかもしれません。

そのため、融資を受けた契約者が返済不能となった場合にかわりに返済を行う連帯保証人を用意すれば、リフォームローンを契約しても良いという金融機関もあります。

ただし、リスクの高い無職の方への融資について連帯保証人となってくれる方を探すのは、無職でも融資してくれる金融機関を探すよりある意味難易度が高いため、現実的な手段とは言えないでしょう。

外国人でもリフォームローンは組める?

外国人であってもリフォームローンを組むことができますが、外国人だからという理由でいくつかの条件が課されるのが一般的です。

そこで外国人に対する特別な条件とは何かを見ていきましょう。

外国人がリフォームローンが利用できる条件

外国人の場合求められる条件として多いのが、永住権です。

リフォームローンの返済期間に日本に滞在していなくては全ローンの返済を見込めないとみなされるからです。

ただし永住権がなくてもリフォームローンが組める場合もあります。

この判断はリフォームローンを組む金融機関ごとに若干異なるのですが、次のような条件のいくつかを満たすことでリフォームローンの審査が行われる場合があります。

- 在住期間が5年以上。

- 返済能力を保証するため、ローン返済が十分に可能な収入が証明されて、その見込みがあること。

- ある程度まとまった頭金を用意することができる。

- 同じ企業に2年以上勤めていること。

- 日本語が理解できること。

- 配偶者が日本人であること。

- 保証会社の保証を受けられること。

永住権の代わりにこれらの条件のいくつかを満たすことで、今後も長期に暮らす証明として受け入れる金融機関がありますので、詳細は各機関に問い合わせてみてください。

リフォームローンの手続きに必要な書類

リフォームローンの手続きには必要となる書類がたくさんありますが、その中でも外国人の方が気になるのが、本人確認に必要となる書類ではないでしょうか。

そこで本人確認ができる書類として認められているものを紹介します。

本人確認の書類

外国人に求められる本人確認の書類の代表格が「パスポート」です。

さらに外国人が日本にどのような形で住んでいるのかを証明するために、中長期的に在留していることを証明する「在留カード」、または永住権が認められて

いる方が所持する「特別永住者証明書」の提示が求められます。

「外国人登録証明書」は2012年7月9日より「在留カード」または「特別永住者証明書」への切り替えが必要です。

金融機関も一定期間ならば「外国人登録証明書」を本人確認用の書類として認める場合もありますが、すでに廃止された制度のため、これを機会に「在留カード」または「特別永住者証明書」への切り替えられることをお勧めします。

そのほかの必要書類

またその他に必要となる書類は、主に次の通りです。

- 健康保険証

- 印鑑証明書

- 住民票

- 年収を確認できる書類として、次のいずれかのひとつ。源泉徴収票、住民税決定通知書または課税証明書、または納税証明書。

- 資金使途を証明するための書類として、見積書や契約書など

- リフォーム対象となる物件の不動産登記簿謄本

印鑑証明書や不動産登記簿謄本などは発行されてから古いものは受け入れてもらえず、一般的には発行後3カ月以内のものを提出します。

個人事業主だとリフォームローンを借りにくいといわれているのはなぜ?

個人事業主の方が住宅やリフォームのためのローンを借りにくいのは、不安定な収入と見なされることが要因となってローンの際の審査に通りにくいということがあげられます。

自営業者や個人事業主の方は、現在かなりの収益をあげていても、数年後にどのような経済状態になっているのかの見通しが立ちにくいと判断される傾向があります。

病気などになり働けなくなると収入が入らなくなり、会社員などと比較すると社会保障が弱いとみなされて、返済能力に関する評価が総合的に劣ってしまうということもあります。

そのために比較的借りやすいとされるリフォームローンにおいても、個人事業主の場合には条件が追加されるなど、審査が厳しくなっています。

個人事業主がリフォームローンを利用する際の追加条件とは

個人事業主に対するリフォームローンの限度額や返済期間は、金融機関ごとに異なります。

さらに個人事業主に対しての追加条件なども金融機関ごとに違っています。

追加条件などが決められているのは、返済に対してのリスクの回避という点から決められているものです。

ある金融機関では、個人事業主に対して次のようなローンの審査条件をあげています。

事業を開始してから5年以上は経過しており、過去の3年間の収入などが安定していること、また借主個人だけでなく経営している事業所にも負債がないこと、リフォーム価格の2割程度以上の頭金なども準備できること、などです。

かなり厳しい内容ですが、この何点かでも条件をクリアできていれば金融機関からの信用面では高評価となります。

特に関連する次のような点についてご説明します。

決算書の提出

決算書とは、会社の経営状態がわかる書類です。その会社と融資などの取引のある金融機関であれば決算書などの写しを保管していますが、取引がなく新たにリフォームローンを組む場合には提出を求められます。

経営状態

ローンを依頼する金融機関が知りたいのは、個人事業主の年収ではなく所得金額です。

そして経営状態が黒字か赤字かどうかを確定申告書を見て把握します。例えば金融機関によっては、所得金額として100万円以上などといった基準を設けています。

個人事業主がローンを組む場合には、過去3年間にある程度の黒字を出しておかなければ事前審査を通過しにくくなっています。

将来の見込み

事業の経営で、継続して安定した収入が将来にわたって見込まれるかどうかという点も評価されます。

安定した事業の経営状態が続いているかどうかを調べるために確定申告書の提出を求め、過去の3年分などの所得金額の平均などを把握します。

そのうちの1年間でも赤字であったり所得金額が低かったりした場合には、審査を通過できないこともあります。

ローンを組むのであれば、年単位で事前に対策をしておくことも重要です。

個人事業主はリフォームローン利用に必要な収入証明の書類をどう準備すればいい?

リフォームローンを利用する場合には、個人事業主は収入を証明する書類を準備して金融機関に提出する必要があります。

また次のような書類も提出を求められますので、ご紹介します。

確定申告書の写し

確定申告書の写しの提出を求められますが、確定申告書には用紙の種類がたくさんあります。

確定申告書Aでは、給与や年金等の収入の方の申告書で確定申告書Bが、確定申告書A以外の申告で個人事業主の内容が関係します。また分離課税用と損失申告用の確定申告書があります。

特にローンの利用に関して金融機関が注目する内容は、確定申告書Bの所得金額です。

所得金額欄を見ると赤字なのか黒字なのかを知ることができるからです。

例えば0円であれば赤字か多少の黒字ということがわかり、その項目に記入されている金額が所得と把握できます。

ただ金融機関によって、所得金額などの基準は異なります。

確定申告書類を入手する場合には、税務署や最寄りの関係機関へ出向き用紙を取るか、国税庁のウェブサイトのファイルをダウンロードして印刷することもできます。

また税務署へ返送用封筒を同封して希望の書類名などを書き、送付してもらうという方法もあります。

納税証明書

納税証明書は、公に確定申告を実施した場合に所得金額や納税額、さらに未納の税額がないという内容を証明する書類となります。

納税証明書には、4種類あります。

納税証明書その1は、主に納付税額を証明する時に利用するものです。

納税証明書その2は、会社や個人の税務上の利益を、納税証明書その3は、過去に税金の未納がないかを勘定科目を指定して証明するものです。

そして納税証明書その4は、滞納処分などを過去に受けた事実はないことを証明するものです。

税金の未納がある場合には、この証明書を発行することはできません。

納税証明書を入手するための問い合わせ先は、国税の納税証明書の場合には所轄の税務署で、法人県民税や事業税の納税証明書の場合には、所轄の県税事務所となります。

会社として証明書が必要な時には、発行の申請などは税務署等でします。

個人で必要な場合には、個人住民税の納税証明書の申請は管轄の各市町村に行ってください。

課税証明書

課税証明書は、住民税額を証明するための書類で毎年の1月1日から12月31日までの所得に関するものです。

この書類には、所得金額が一緒に記載されていますので所得証明や収入証明としても使用できます。

課税額は前年の所得総額に基づいて決まり、6月の決定となります。そのため課税証明書に記載されている住民税額は、主に1年前のものとなることが多いのです。

入手するには、必要とする課税額を証明する年の1月1日の時点に住居を構えていた場所の役所に申請します。

所得証明書

上述しましたが、課税証明書にも所得の記載があり、証明書として利用可能ですが、自治体によっては、所得証明書と課税証明書とを別に作成しているところもあります。

内容としては、源泉徴収票と似たような書類です。

入手するには、必要とする所得を証明する年の1月1日の時点に住居を構えていた場所の役所に申請します。

リフォームローンのほかに個人事業主でも資金調達できる手段があるの?

リフォームローンを金融機関で組むのはかなり制約などもありますが、個人事業主が他にも資金を調達できるものとして次のような手段もあります。

日本政策金融公庫

日本政策金融公庫で借り入れするという方法です。

日本政策金融公庫は政府が100%出資している金融機関で、国民生活金融公庫や、農林漁業金融公庫、また中小企業金融公庫、国際金融等業務の国際協力銀行などが統合して発足しているものです。

ここから借り入れるメリットとしては、銀行などと比較すると圧倒的に低金利でし貸付条件も良いという点です。

例えば日本政策金融公庫で100万円を借りた時には、年 2.0%の利息ですが、銀行では10%を超えることが一般的です。

また他の金融機関などで審査が通らなかったという場合でも日本政策金融公庫であれば通るケースもあります。

さらに融資などの相談にものってくれますし、事業としてのアドバイスなども受けやすい機関です。

ただデメリットとしては、審査の日数がかなりかかるという点と保証人が必要となるということです。

例えば銀行では、1週間程度あれば融資されますが日本政策金融公庫での審査では短くても3週間はかかります。

制度融資

制度融資というのは、地方自治体や民間の金融機関、また信用保証協会などが連携して作っている政府系の融資制度で、対象は個人事業主や中小企業、起業家です。

制度融資を活用するメリットとしては、融資審査のハードルが低いということがあげられます。

また金利が低く、制度にもよりますが、およそ1.0%から3.0%程度の低利融資です。

さらに審査のハードルも低く、各種の経営支援があり相談にのってくれます。

デメリットとしては、上限金額が設定されていることです。

制度にもよりますが上限金額は500万円から3,000万円程度となっています。

また自治体ごとに制度の内容が設定されているため、複雑でわかりにくい面があります。

対象となる個人事業者や企業、また期間や扱う所管部署などによってさまざまな内容となっていますので、どの制度を活用すればニーズに合うのかなどが見つけにくいのです。

ウェブサイトをみるよりも自治体へ直接問い合わせた方が、効率的でしょう。

さらに、融資を受けるための手続きなどに時間がかかります。

融資の決定から実行までの手続き期間が長く、相談を始めてから融資の実行までに3カ月ほどかかります。

派遣社員でもリフォームローンは組めるのか?

日本では生涯雇用の歴史が長く、正社員以外の雇用ではローンが組みにくいと言われてきました。

しかし近年働き方は多様になり、企業も働く側も正社員以外の雇用形態を選択することが増えました。

それに伴い派遣社員が増え、派遣社員であっても以前よりローンが組みやすくなってきています。

この章では、派遣社員でもリフォームローンが組めるのかどうか、詳しく見ていきます。

審査に通りやすい理由

派遣社員であっても、リフォームのためのリフォームローンの審査には通りやすいと言えます。

理由は、すでに住宅を取得しているためです。

不動産という資産があり、リフォームをするための費用ですから、ローン返済能力があると考えられます。

また、不動産を購入したときにローンを借りて完済している場合、実績もあると考えられます。

そういった点からも、新規に住宅を購入する住宅ローンに比べて、リフォームローンの審査は通りやすくなります。

無担保型リフォームローンであれば、契約社員であっても、不動産をすでに持っていて安定した収入があれば、比較的簡単に審査結果を受け取ることができるでしょう。

リフォームローン審査のポイント

リフォームローンの審査では、月々の支払いに問題のない収入があるかが重要になります。

そのため、収入に対して無理のない借用金額で、勤務年数が長く毎月安定した収入が続いていることが審査のポイントになります。

派遣社員の住宅ローン審査は厳しい?

審査が厳しい理由

次に、住宅の購入やリフォームに利用する住宅ローンについても確認してきます。

派遣社員であっても、住宅ローンが組める金融機関も増えてきています。

ただし、正社員に比べ審査が厳しい傾向であることは否定できません。

正社員であっても転職することもありますし、今の時代ですから会社そのものが存続できる保証もありません。

しかし、派遣社員は人材の一時的な雇用という側面もあり、正社員に比べ長期の収入という面で不安定だと判断されることがあります。

これらのことから、派遣社員は審査が通りにくいという傾向があるのです。

実際に「派遣社員の方は利用できません」と明記している金融機関も存在します。

ただし、さまざまな働き方が認められるようになった近年、急増する派遣社員の住宅ローン申し込みを受け付ける金融機関も増えました。

非正社員でないからとあきらめず、派遣社員でも住宅ローンの申し込みができる金融機関に問い合わせしてみるとよいでしょう。

住宅ローン審査のポイント

次に住宅ローンの審査では、具体的にどのような点が重要視されるのか確認します。

安定した収入

毎月ローン返済が可能かどうか審査するために、毎月の収入が重要になります。

つまり、住宅ローンの月々の支払いに問題のない収入があるかが審査されます。

収入から、その人がどの程度であれば返済していくことができるかの基準に年間返済負担率があります。

一般的に年収400万円以下であれば、年間返済負担率は30%以下といわれています。(年収400万円以上であれば、年間返済負担率は35%以下)

つまり、ローンの月々の支払いが、年間返済負担率よりも低い金額になるかどうかが重要です。

また、安定的な収入があるかどうかもポイントです。

月によって収入にばらつきがあるようでは審査に通ることが難しくなります。

金融機関が年収条件を提示している場合も多いので、クリアできるかどうか確認しておきます。

ほかに安定した収入が確認できるものとして、勤続年数があげられます。

現在の収入が3カ月しか続いていないような状況では、審査の通過は厳しくなります。

こちらも金融機関によって勤続6カ月以上などと決まっていますので、確認しておくとよいでしょう。

つまり、長く勤務していて、毎月安定した収入が継続してあることが住宅ローン審査のポイントになります。

借り入れ状況

現在、クレジットカードのカードローンや自動車ローンなど、他社にいくらの借り入れがあるのかも審査のポイントです。

これは派遣社員に限ったことではありませんが、ほかに借り入れがない方が有利です。

また、借入金額だけでなく、過去に返済が滞ったことがないかもポイントになります。

返済状況などは、個人信用情報として記録されています。

返済が遅れたことがあったり、キャッシングしたことがあったりすると、支払い能力に疑問をもたれることになり審査通過が厳しくなると考えられます。

自己資金の有無

住宅ローンを申し込む時点で、頭金をどれだけ用意できるかも重要です。

自己資金として頭金を多く用意できれば、年間返済負担率を減らすことが可能になります。

負担率が減れば、それだけ返済にも余裕があると判断され審査が通りやすくなります。

また、自己資金が多ければ、借用金額そのものが減ります。

たとえば1,000万円借りるか、2,000万円借りるかでは審査通過に差がでると考えられます。

借用金額の1割以上の頭金を用意することを目標に、貯蓄してから住宅ローンの申し込みをすることもポイントになります。

購入する物件の資産価値

住宅ローンは、担保が必要なローンです。

担保とは、仮に支払いが困難になった場合に物件を差し押さえることで弁済するものです。

そのため、購入する物件そのものの資産価値も審査のポイントになります。

いざというときに、貸付金額を回収できないような物件では、審査も厳しくなると考えられます。

ここまで、住宅ローン審査のポイントを整理しましたが、これは派遣社員に限った話ではありません。

正社員であっても派遣社員であっても、「返済が可能かどうか」が重要視されます。

リフォームローンとは

最後に、リフォームローンの種類と特徴についても紹介していきます。

リフォームローンとはリフォームの資金調達用のローン

「リフォームローン」とは一口に言って、「リフォームのためのローン」です。

リフォーム工事費用の資金として、リフォームローンによって借り入れた資金を使うことができます。

リフォームローンの種類

リフォームローンには従来からある担保型、担保を必要としない無担保型があります。

それぞれの特徴を見ていきましょう。

担保型リフォームローンの特徴

担保型リフォームローンはお持ちの不動産などと担保に入れることで受けられる融資のことです。

無担保型に比べると、その融資額は大きく返済期間も長めに設定できるローンです。

通常の住宅ローンとほぼ同じ条件で審査されて、もしも返済が不可能になった場合の保証として、団体信用生命保険への加入が必須の場合がほとんどです。

無担保型リフォームローンの特徴

一方、無担保型リフォームローンの特徴は、担保型リフォームローンに比べると、融資を受けられる最高金額も1/10ほどで、返済期間も短く設定されています。

その代わり、担保となる不動産や保証人を原則として準備する必要はなく、審査手続きの書類も少なめで審査期間も短いため、担保型リフォームローンよりずっとお手軽なローンと言えるでしょう。

最後に、担保型と無担保型のリフォームローンについて、借入金額の上限・金利相場・返済年数・団体信用生命保険への加入などの違いを分類したものが次の表のようになります。

| 担保型リフォームローン | 無担保型リフォームローン | |

|---|---|---|

| 借入金額の上限 (世帯収入などにより幅がある) | 500万円~5,000万円と大型融資が可能 | 10万円~500万円 |

| 金利相場 | 1年~5年までの短期金利固定型や変動金利型が主流 | 担保型リフォームローンに比べると、金利は2%ほど高め。 尚、1年~5年までの短期金利固定型や変動金利型が主流 |

| 返済年数 | 最長約35年 | 最長約15年 |

| 団体信用生命保険 | ほとんどの金融機関で加入は必須 | 金融機関により加入必須の場合とそうでない場合がある。 |

リフォームローンを使ったリフォームの業者選びで後悔しないために

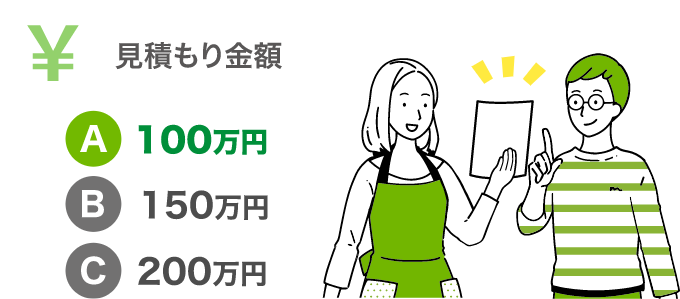

必ず相見積もりを複数取って比較しましょう!

なぜならリフォームの費用・工事方法は、業者によって大きく異なるからです。

とはいえ「信頼できる業者が分からない」「何度も同じ説明をするのが面倒」と踏み出せない方もいらっしゃると思います。

そのような方こそハピすむの一括見積もり比較を活用しましょう!

大手ハウスメーカーから地場の工務店まで、審査を通過した1000社以上の中から、まとめて見積もりを依頼できます。

また、ハピすむでリフォームされた方には最大10万円分の「ハピすむ補助金」もご用意しています。

詳細はこちら>>>ハピすむ補助金プレゼントキャンペーンの流れ