-

フルリフォームで固定資産税は変わらない!?スケルトンやリノベーションで上がるって本当?

-

100平米のリノベーション費用はどれくらい?目安を事例とともに紹介!

-

鉄骨造はリフォームできる?事例と共に費用やメリットを解説

-

アスベスト解体工事の費用相場はいくら?事前調査や近隣対策も解説

-

築30年・築35年の住宅、リフォームと建て替えはどちらがいい?

-

築50年の住宅リフォームにかかる費用は?建て替えとの判断基準も

-

50平米マンションのリフォーム費用相場と実例を詳しく解説

-

築25年一戸建てはリフォームか建て替えか?費用やメリット・デメリットを比較

-

60平米マンションのリノベーション費用・工期を紹介!理想のデザインと進め方ガイド!

目次

建物を解体すると固定資産税は“高くなる”?

建物を解体して更地にすると、敷地分の固定資産税額は解体前と変わり、税額が増えてしまいます。

しかし建物を解体したから固定資産税が高くなるという表現は正しくありません。

税額が高くなったのではなく「税金が標準通りに課せられるようになった」のです。

では、税金が標準通りに課せられるとはどういうことでしょうか。

ここでは建物の解体と固定資産税の関係について解説します。

建物を解体すると土地の固定資産税は通常に戻る

固定資産税とは土地や建物を所有している所有者に課される市町村税ですが、住宅用の建物が建っている土地については、その税額が軽減される「住宅用地特例」が適用されます。

これにより住宅の敷地に課される固定資産税額は軽減されているのです。

「住宅用地特例」とは住宅用地の減税措置

「住宅用地特例」とは住宅一戸分につき200平方メートルまでの小規模住宅用地に対して、固定資産税と都市計画税で受けられる減税措置です。

固定資産税は課税標準の1/6に軽減、都市計画税は1/3に軽減されます。

もしも住宅用地が200平方メートルを超える場合でも、200平方メートルを超えた分に対して固定資産税は課税標準の1/3に軽減、都市計画税は2/3に軽減されます。

解体により住宅用地特例の適用がなくなり通常の税額になる

建物が取り壊されると、住宅用地特例が適用されなくなるため、土地に課される通常の固定資産税額の支払いが求められます。

建物が解体されると固定資産税が高くなるという印象がありますが、正しくは、解体により住宅用地特例の適用がなくなり通常の固定資産税額が課されるようになるのです。

その結果、固定資産税は建物があった時からすると、税額は約3~4倍、最大で約6倍になるケースもあります。

そもそも「固定資産税」とは?

「固定資産税」とは、毎年1月1日時点で住宅や土地などの不動産に課せられる税金です。

不動産情報が記録されている固定資産税課税台帳を基礎にして、対象の不動産の所有者に固定資産税の支払いが義務付けられています。

固定資産税課税台帳とは市区町村が管理し、固定資産の状況を把握するために用いられており、その税額は、納税通知書で自宅に通知されます。

建物解体によって都市計画税も減税措置が受けられなくなる

不動産に課される税金は固定資産税の他に「都市計画税」があります。

都市計画税とは、市区町村が建物と土地との所有者に課す地方税のことで、集められた税金は土地区画整理事業や都市計画事業の費用として用いられています。

建物が解体されるとその敷地の分の都市計画税についても特例が適用されなくなるため、通常の税額が課されるようになります。

都市計画税の税率は固定資産税の課税評価額の0.3%を上限としていますが、具体的な税率は各自治体によって決められます。

建物の解体後の手続きは?

建物を解体した後には「建物滅失登記」という手続きを行います。

ここでは、建物滅失登記について解説し、その手続き方法について見ていきましょう。

建物の解体後は建物滅失登記を行う

「建物滅失登記」とは、法務局が管理する登記簿に、建物がなくなったことを登記することです。

建物滅失登記は建物を解体したときだけでなく、建物が焼失したときや存在しないはずの建物が登記簿に記録されているときなどにも行われます。

建物滅失登記の手続きは、建物の解体から1カ月以内に行うことが定められており、期日内に手続きが行われなかった場合には過料が課せられます。

建物滅失登記の申請方法

建物滅失登記は、建物の解体が行われた土地を管轄する法務局で行います。

申請に必要な主な書類は、法務局で入手できる滅失登記の申請書のほかに、建物の取り壊しを行った業者によって発行される建物滅失証明書または解体証明書、解体業者の印鑑証明書と登記簿謄本(登記事項証明書)などです。

またこの他に書類が必要になることもありますので、建物の立っていた最寄りの法務局に事前に確認しましょう。

建物滅失登記を行う際には、登記手数料として約2,000円程度がかかりますが、土地家屋調査士に手続きの代行を依頼することも可能です。

その場合約4万~5万円の依頼料金がかかります。

また、申請までの準備期間として約1~2週間ほどかかります。

早めに手続きの準備に入りましょう。

固定資産税に関して手続きは必要ない

固定資産税に関しては特に行うべき手続きはありません。

土地建物の固定資産税は各自治体が登記情報を利用して管理する固定資産税課税台帳で1月1日付の不動産を確認して、その所有者に納税通知書を送付するシステムになっているためです。

つまり、1月1日までに建物滅失登記を行っていないと建物が現存していることになり、正しい税額の算出ができなくなってしまいます。

建物滅失登記は法律で決められているとおり、建物の解体から1カ月以内に行うようにしましょう。

解体後の土地の固定資産税の計算方法は?

解体後の土地の固定資産税の計算方法は、土地の公示価格に基づいて算定された「評価額」に対して税率を掛け合わせて計算します。

ところがこの不動産の評価額は変動するため毎年の評価額だけを基準にしていると、税額も比例して極端に上がってしまったり下がってしまったりすることがあります。

平成6年に評価額の2~3割から6~7割に評価方法を変更したこともあり、極端に納税額が変動することの無いよう負担調整措置が講じられています。

つまり、該当年度の固定資産税の税額は、負担調整措置を講じた課税標準額に対して税率を掛け合わせることで算出されているのです。

ここでは基本の固定資産税の計算方法に併せて、負担調整措置を考慮した該当年度の固定資産税を算出方法について詳しく解説します。

また解体後の土地には固定資産税の他に都市計画税も課せられますので、都市計画税の計算方法についても見ていきましょう。

固定資産税の計算方法は固定資産税評価額×1.4%

固定資産税額を算出するための基本的な計算式は次の通りです。

- 固定資産税額 = 固定資産税評価額×1.4%(標準税率)

土地の場合は、公示価格の概ね70%が固定資産税評価額の目安と言われていますが、その土地のある場所や形状などから総合的に判断がされます。

また、先ほども触れたように負担調整措置が取られるため、この計算式だけでは該当年度の正確な固定資産税額を求めることはできません。

「標準税率」とは推奨される税率のこと

固定資産税額の算出に用いられる「標準税率」とは、地方税法の第2節「固定資産税」によって定められている税率です。

この税率1.4%は国により推奨される税率のため「標準税率」という名称がついています。

実際に用いられる税率は、各自治体で決めることができますが、ほとんどの自治体が標準税率である「1.4%」を採用しています。

該当年度の固定資産税額の計算方法

その年の固定資産税額を算出するためには、先ほどご紹介した計算式に加えて負担調整措置も考えなくてはいけません。

負担調整措置の仕組みは、税負担の大きさを表す「負担水準」という水準率を算出して、負担水準が高い場合には税負担の引き下げまたは税額の据え置きなどの措置が取られるというものです。

負担水準の算出の仕方は、次の通りです。

- 負担水準(%) = 前年度の課税標準額 ÷ 該当年度の評価額 × 100%

この計算式によって算出された負担水準が100%以上だと税額は据え置きかまたは下がることになり、本来の固定資産税評価額が適用されます。

一方、負担水準が100%以下の場合には、不動産の評価額が上がったことになり税額が上がるので負担調整が入ります。課税対象となる課税標準額は次の数で求めることができます。

- 該当年度の課税標準額= 前年度の課税標準額 + 該当年度の評価額 × 5%

また、該当の土地が住宅用地ならば、前述の通りさらなる軽減措置として「住宅用地特例」も適用されます。

200平方メートル以下の敷地なら課税標準は1/6に、200平方メートルを超えた分の敷地には課税標準の1/3になる措置です。

建物を解体した土地の該当年度の固定資産税の計算方法

建物を解体した土地には住宅用地特例は適用されません。

そのため、該当年度の固定資産税額は、負担調整措置が講じられるかどうかの判断がされた後、その土地の評価額に税率を掛け合わせて算出されます。

都市計画税の計算方法

固定資産税の他に不動産について課せられる都市計画税は次の式で求められます。

- 都市画税額 = 固定資産税評価額×0.3%(制限税率)

制限税率とは税率の上限のこと

都市計画税を計算するときに使用される「制限税率」とは、税率の上限を示しています。

都市計画税の制限税率は「0.3%」なので、それ以上の税率を課すことはありません。

自治体によっては0.3%よりも低い税率を用いているところもあります。

負担調整措置と住宅用特例も使える

都市計画税の場合でも負担調整措置が講じられます。該当年度の税額を算出する際には、負担調整措置が講じられるかどうかが判断された後に、不動産の課税標準額に税率を掛け合わせて求められます。

また、その土地に住宅が建っていれば「住宅用地特例」も適用されます。

軽減率は200平方メートル以下の敷地なら課税標準の1/3、200平方メートルを超えた分は課税標準の2/3です。

解体しなくても固定資産税の特例が使えないケースとは?

建物が建っているのに固定資産税の特例が適用されないケースがあります。

それは、その建物が「特定空家」に指定されている場合です。

このようなケースでは住宅用地特例の適用外となり、標準の固定資産税が課されます。

「特定空家」とは放置しておけないと判断された空き家のこと

近年増加している空き家の管理を行き届かせるため「空き家対策特別措置法」が2014年に制定されました。

「特定空家」とは、倒壊の恐れや衛生上の問題があると判断される空き家、または地域の景観を損ねると自治体が判断し生活環境の保全の観点からふさわしくないとみなされた空き家のことです。

「特定空家」として指定されると、その持ち主には対象となる空き家について修繕などの注意や勧告がされ、さらにその空き家と敷地には、固定資産税と都市計画税の住宅用地特例は適用されなくなります。

解体後の土地の活用法!固定資産税の節税対策とは?

建物を解体して更地にすると、固定資産税の特例がなくなり土地に課せられる固定資産税は通常の税額に戻りますが、更地の活用次第で固定資産税の税額を減らすことができます。

では、その土地の活用法はどのようなものがあるのでしょうか。

ここでは固定資産税の節税対策になる土地の活用方法を見ていきましょう。

地目を「雑種地」に変えて固定資産税を安くし収益も上げる

登記簿の土地の利用法を示す「地目」を「雑種地」に変えるような土地の使い方をすると、固定資産税の税率が下がります。

雑種地の税率は標準税率のような決まった数値はありません。

各自治体が周囲の似たような条件の土地を参考にして税率を決めており、その税率は標準税率よりも低い傾向にあります。

「地目」を「雑種地」に変える土地の利用法は、駐車場やコインパーキング、ゴルフ場などの運動場や資材置き場などです。

土地を駐車場などとして活用すれば、固定資産税額を抑えることができ、さらに収益も得ることができ、固定資産税を経費に計上できます。

農地としての利用も節税対策になる

更地を農地として活用しても、その土地の前年度と当該年度の標準額を基準にした負担水準から税率が算出されるので、その税率は標準税率よりも低くなります。

農地については、その土地のある場所が都市部なのかどうか、または生産緑地として使われるのかなど、土地の場所と利用の形態によって細かく区分されていて、税率もそれぞれ異なります。

ただ、どの区分が適用されても、適用される税率は標準税率よりも低くなるため、税額を下げることが可能です。

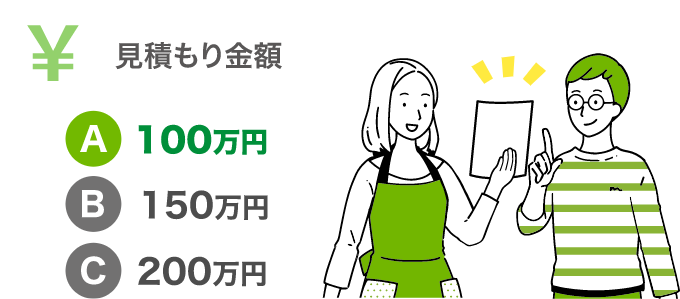

リノベーション・フルリフォームの業者選びで後悔しないために

必ず相見積もりを複数取って比較しましょう!

なぜならリフォームの費用・工事方法は、業者によって大きく異なるからです。

とはいえ「信頼できる業者が分からない」「何度も同じ説明をするのが面倒」と踏み出せない方もいらっしゃると思います。

そのような方こそハピすむの一括見積もり比較を活用しましょう!

大手ハウスメーカーから地場の工務店まで、審査を通過した1000社以上の中から、まとめて見積もりを依頼できます。

また、ハピすむでリフォームされた方には最大10万円分の「ハピすむ補助金」もご用意しています。

詳細はこちら>>>ハピすむ補助金プレゼントキャンペーンの流れ