目次

住宅特定改修特別税額控除とは

住宅特定改修特別税額控除とは、自己所有の居住用住宅に対して特定の改修工事を行った場合に適用される所得税の控除制度のことをいいます。

この制度は、省エネ・バリアフリー・耐震・同居対応・長期優良住宅化リフォームなど、さまざまな種類の改修工事を対象としています。2024年からは、子育て世帯向けの特例も新設され、対象となる改修工事の範囲が拡大しました。

控除額は、対象工事費用の10%が所得税から控除され、工事の種類によって控除限度額が異なります。

また、適用には工事費用や所得金額、居住開始時期などの条件があります。

こちらも工事の種類によって適用条件が異なるため、注意が必要です。

住宅特定改修特別税額控除の適用可否チェックリスト

住宅特定改修特別税額控除が適用になるかどうかは、簡単に判断できるものではありません。

そこで、住宅特定改修特別税額控除における適用可否のチェックリストを紹介します。

なお、住宅特定改修特別税額控除の適用条件は、改修工事の内容によって異なるため注意しましょう。

住宅特定改修特別税額控除の対象となる改修工事・リフォーム

ここでは、控除の対象となる改修工事の種類や控除額、適用条件について解説します。

【1】バリアフリー改修工事

バリアフリー改修工事とは、高齢者や障害者の方々が安全で快適に暮らせるよう、生活に支障となる障壁を取り除く工事のことを指します。

この改修は、加齢による身体機能の低下や障害に対応し、住宅内での移動や生活をより容易にすることが目的。対象となる工事には、手すりの設置・段差の解消・廊下幅の拡張・浴室や便所の改修などが含まれます。

この控除を受けるには、工事完了時に65歳以上の方や要介護認定を受けている方などが居住していること、改修後の住宅の床面積が50平方メートル以上であることが条件。

控除額は工事費用によって異なり、最大で20万円の税額控除を受けられます。

- 工事内容

-

- 手すりの設置

- 段差の解消

- 廊下幅の拡張

- 浴室やトイレの改修

- 適用条件

-

- 以下のいずれかに該当する人が居住する住宅である

- 65歳以上の高齢者

- 要介護認定・要支援認定者

- 障害者

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 以下のいずれかに該当する人が居住する住宅である

- 控除額

-

- 最大20万円(工事費用の10%)

【2】省エネ改修工事

省エネ改修工事は、住宅のエネルギー効率を向上させ、環境負荷を軽減するための改修工事を指します。

対象となる工事には、窓や壁等の断熱改修、太陽光発電システムの設置、高効率給湯器への交換など。

この控除を受けるには、改修後の住宅の床面積が50平方メートル以上であることや、工事費用が50万円を超えることなどの条件。

控除額は工事費用によって異なり、最大で25万円の税額控除を受けられます。さらに、太陽光発電設備を設置する場合は、最大35万円の控除が可能です。

- 工事内容の例

-

- 窓や壁等の断熱改修

- 太陽光発電システムの設置

- 高効率給湯器への交換

- 適用条件

-

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 控除額

-

- 最大25万円(工事費用の10%)

※ 対抗発電設備を設置する場合は最大35万円

- 最大25万円(工事費用の10%)

【3】同居対応改修工事(多世帯同居改修工事)

同居対応改修工事、または多世帯同居改修工事は、複数世代が同じ住宅で快適に暮らせるようにするための改修工事です。

対象となる工事には、キッチン・浴室・トイレ・玄関の増設・間取りの変更などが含まれます。

この控除を受けるには、改修後の住宅に50歳以上の親族と18歳未満の親族が同居することが条件。また、改修後の住宅の床面積が50平方メートル以上であることや、工事費用が50万円を超えることなどの要件があります。

控除額は工事費用によって異なり、最大で25万円の税額控除を受けることが可能です。

- 工事内容の例

-

- キッチン

- 浴室

- トイレ

- 玄関の増設

- 間取りの変更

- 適用条件

-

- 50歳以上の親族と18歳未満の親族が同居している

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 控除額

-

- 最大25万円(工事費用の10%)

【4】耐震改修工事

耐震改修工事とは、地震に対する住宅の安全性を高めるための改修工事のことを指します。対象となる工事には、基礎の補強・壁の増設・屋根の軽量化・筋交いの設置などが該当します。

また、この控除を受けるにはさまざまな条件をクリアしなければなりません。

控除額は工事費用によって異なり、最大で25万円の税額控除を受けることが可能です。

- 工事内容の例

-

- 基礎の補強

- 壁の増設

- 屋根の軽量化

- 筋交いの設置

※ 現行の耐震基準に適合させるための耐震補強工事であること

- 適用条件

-

- 昭和56年5月31日以前に建築された住宅である

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 控除額

-

- 最大25万円(工事費用の10%)

【5】耐久性向上改修工事

耐久性向上改修工事は、住宅の長寿命化を図るための改修工事です。

対象となる工事には、外壁の防水性能の向上・防蟻処理・小屋裏の換気性能の向上・床下の防湿性能の向上などが含まれます。

この控除を受けるには、既存住宅の長期優良住宅化リフォーム推進事業の基準に適合する改修工事を行う必要があり、改修後の住宅の床面積が50平方メートル以上であること、工事費用が50万円を超えることなどの条件も。

控除額は工事費用によって異なり、最大で25万円の税額控除を受けられます。

- 工事内容の例

-

- 外壁の防水性能の向上

- 防蟻処理

- 小屋裏の換気性能の向上

- 床下の防湿性能の向上

※ 既存住宅の長期優良住宅化リフォーム推進事業の基準に適合する改修工事であること

- 適用条件

-

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 控除額

-

- 最大25万円(工事費用の10%)

【6】長寿命化改修工事

長寿命化改修工事は、住宅の耐久性を高め、長期にわたって使用できるようにするための改修工事です。

対象となる工事には、劣化対策工事、耐震性向上工事、維持管理・更新の容易性を高める工事などが当。

この控除を受けるには、既存住宅の長期優良住宅化リフォーム推進事業の基準に適合する改修工事を行う必要があり、改修後の住宅の床面積が50平方メートル以上であること、工事費用が50万円を超えることなどの条件があります。

控除額は工事費用によって異なり、最大で25万円の税額控除を受けることが可能です。

- 工事内容の例

-

- 劣化対策工事

- 耐震性向上工事

- 維持管理

- 更新の容易性を高める工事

※ 既存住宅の長期優良住宅化リフォーム推進事業の基準に適合する改修工事であること

- 適用条件

-

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 控除額

-

- 最大25万円(工事費用の10%)

【7】子育て対応改修工事

子育て対応改修工事は、2024年4月から新設された制度で、子育てしやすい住環境を整えるためのリフォームが対象。

対象となる工事は、子どもの事故防止のための工事や対面式キッチンへの交換、防犯性を高める開口部の改修など、子育て世帯のニーズに応える幅広い工事が含まれています。

控除額は工事費用によって異なり、最大で25万円の税額控除を受けることが可能です。

- 工事内容の例

-

- 子どもの事故を防止するための工事

- 対面式キッチンへの交換工事

- 窓やドアの防犯性向上工事

- 適用条件

-

- 19歳未満の扶養親族を有する世帯、または申請者及びその配偶者が40歳未満であること

- 工事を行う住宅が自己所有かつ居住用である

- 合計所得金額が2,000万円以下

- 工事完了後6ヶ月以内に居住を開始

- 床面積が50㎡以上かつ1/2以上が居住用である

- 工事費用が50万円を超える

- 控除額

-

- 最大25万円(工事費用の10%)

住宅特定改修特別税額控除の適用対象となる税金

住宅特定改修特別税額控除は、おもに所得税を対象とした制度です。確定申告を通じて、その年の所得税額から控除額を差し引くことができます。ただし、所得税額が控除額に満たない場合は、翌年度の個人住民税からも控除を受けることが可能です。

具体的には、所得税からの控除可能額を超えた分について、翌年度の個人住民税(市町村民税・道府県民税)から控除されます。

また、個人住民税からの控除には上限があり、所得税からの控除限度額の3分の2が最大となるため、注意しましょう。

住宅特定改修特別税額控除と住宅ローン控除はどちらがお得か

住宅特定改修特別税額控除と住宅ローン控除において、どちらの方がお得かは個々の状況によって変わります。

そのため、改修工事の規模や住宅ローンの残高、所得水準などを総合的に考慮する必要があるでしょう。

一般的に、大規模な改修工事を行う場合は住宅特定改修特別税額控除が、住宅ローンの残高が多い場合は住宅ローン控除が有利になる傾向があります。

住宅特定改修特別税額控除と住宅ローン控除は、同一の住宅に対して同時に適用することはできません。

住宅特定改修特別税額控除の必要書類と手続き方法

住宅特定改修特別税額控除を受けるためには、適切な書類の準備と正確な手続きが不可欠です。ここでは、必要書類と具体的な申請方法を解説します。

確定申告時の必要書類

住宅特定改修特別税額控除を受けるためには、確定申告時に複数の書類を提出する必要があります。各工事によって必要な書類は異なりますが、主に以下の書類が必要となります。

| 必要書類 | 備考 |

|---|---|

| 住宅特定改修特別税額控除額の計算明細書 | 控除額の計算を示す書類 |

| 工事証明書 (工事請負契約書等) | 実施した改修工事の内容と費用を示す書類 |

| 登記事項証明書 | 住宅の所有者であることを示す書類 |

| 介護保険の被保険者証の写し | バリアフリー改修工事の場合のみ必要 |

| 住宅耐震改修証明書 | 耐震改修工事の場合のみ必要 |

| その他 | 工事の種類や状況に応じて追加書類が必要 |

確定申告時の手続きの流れ

工事証明書や登記事項証明書など、すべての必要書類を揃えます。

「住宅特定改修特別税額控除額の計算明細書」を使用して、正確に控除額を算出します。

国税庁のウェブサイトにある確定申告書作成コーナーを利用して、申告書を作成します。

作成した確定申告書と必要書類を、管轄の税務署に提出します。e-Taxを利用してオンラインで提出することも可能です。

正しく申告が行われると、計算された控除額が所得税から差し引かれます。

- 手続きは、改修工事を行った年の翌年の確定申告期間中に行う必要があります。

- 2024年分の確定申告期限は、2025年2月17日(月)から3月17日(月)までです。

住宅特定改修特別税額控除を申請する際に確認すべきポイント

住宅特定改修特別税額控除には、申請前にいくつか確認すべきポイントがあります。

【ポイント1】工事完了から6ヶ月以内に居住開始しているか

住宅特定改修特別税額控除を申請する際は、工事完了後の居住開始時期が重要なポイントになります。具体的には、工事が完了してから6ヶ月以内に、その住宅に居住を開始している必要があります。

たとえば2024年6月に工事が完了した場合には、遅くとも2024年12月までに居住を開始していなければなりません。

居住の開始は、住民票の異動や公共料金の契約などで証明可能。ただし、一時的な居住や建前上の居住では不十分で、実際にその住宅を生活の拠点として使用していることが求められます。

この要件を満たさない場合、控除の適用が受けられなくなる可能性があるため、工事の計画段階から居住開始時期を考慮することが重要です。

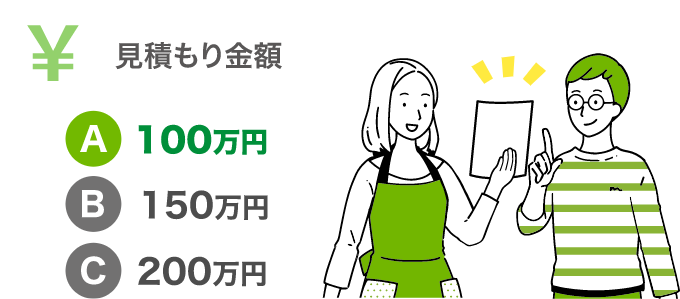

【ポイント2】総額の1/2以上を自己の居住用部分の工事費用が占めているか

工事費用の配分も注意すべきポイントです。具体的には、改修工事の総費用のうち、少なくとも半分(1/2以上)が自己の居住用部分に対する工事費用である必要があります。

たとえば、1階を自己居住用、2階を事務所として使用している2階建て住宅を考えてみましょう。この建物にかかる改修工事の総額を200万円とすると、そのうちの少なくとも100万円以上を1階の自己居住部分に充てなければなりません。

工事の見積もりや契約の段階で、この点を十分に考慮し、必要に応じて工事内容や費用配分の調整を行いましょう。

住宅特定改修特別税額控除額における計算明細書の書き方

住宅特定改修特別税額控除を受けるためには、計算明細書の正確な記入が不可欠。

ここでは、その記入項目についてくわしく解説します。

| 項目 | 対応すべき内容 |

|---|---|

| 住宅の所在地・床面積 | 改修工事を行った住宅の住所と床面積を記入 |

| 改修工事の種類 | バリアフリー改修、省エネ改修、耐震改修など、実施した工事の種類を選択 |

| 工事の完了年月日 | 改修工事が完了した日付を正確に記入 |

| 標準的な工事費用の額 | 国土交通省が定める標準的な工事費用を記入 |

| 実際の工事費用の額 | 実際に支払った工事費用を記入 |

| 控除対象額 | 標準的な工事費用と実際の工事費用のいずれか少ない方の金額を記入 |

| 控除率 | 各工事種類に応じた控除率(通常10%)を適用 |

| 控除額 | 控除対象額に控除率を乗じて算出した金額を記入 |

住宅特定改修特別税額控除の計算明細書では、実施した工事の種類によって追加の記載項目が必要となる場合があります。

| 工事の種類 | 追加の記載項目例 |

|---|---|

| バリアフリー改修工事 | 居住者の年齢や要介護度などの情報 |

| 省エネ改修工事 | 改修前後の省エネ性能を示す数値や、使用した建材の種類 |

| 耐震改修工事 | 耐震診断の結果や、適用した耐震基準 |

なお、複数の種類の改修工事を同時に行った場合は、それぞれの工事費用を区分して記載する必要があるため、注意しましょう。

【Q&A】住宅特定改修特別税額控除に関するよくある質問

- 外壁塗装は住宅特定改修特別税額控除の対象になる?

-

外壁塗装は通常、住宅特定改修特別税額控除の対象外ですが、以下のような場合は対象となることがあります。

外壁塗装が住宅特定改修特別税額控除の対象になるケース- 耐久性向上改修工事の一部として外壁の防水性能を向上させる工事を含む場合

- 省エネ改修工事の一環として断熱塗料を使用し、住宅の省エネ性能を向上させる場合

なお、外観の改善や通常のメンテナンスを目的とする外壁塗装は対象外です。

リフォームの税金で後悔しないために

必ず相見積もりを複数取って比較しましょう!

リフォームの費用・工事方法は、業者によって大きく異なるからです。

とはいえ「信頼できる業者が分からない」「何度も同じ説明をするのが面倒」と踏み出せない方もいらっしゃると思います。

そのような方こそハピすむの一括見積もり比較を活用しましょう!

大手ハウスメーカーから地場の工務店まで、審査を通過した1000社以上の中から、まとめて見積もりを依頼できます。

また、ハピすむでリフォームされた方には最大10万円分の「ハピすむ補助金」もご用意しています。

詳細はこちら>>>ハピすむ補助金プレゼントキャンペーンの流れ