-

【2025年最新】キッチンリフォーム補助金ガイド!国・自治体の制度を賢く活用して費用を抑える方法は?

-

【令和7年度募集開始】子育て支援型共同住宅推進事業を徹底解説!補助対象・要件・申請方法まとめ

-

【2025年最新】二重サッシの補助金は最大200万円!初心者でもわかる制度比較・申請方法・業者選びの完全ガイド

-

【2024年度】リフォームの補助金・助成金制度の最新情報を徹底解説

-

リフォーム後の確定申告で受けられる減税の条件とは?控除の内容と流れも分かりやすく解説!

-

【2025年版】先進的窓リノベ事業の補助金はいくら?申請条件・手続きの完全ガイド

-

補助金を活用してバリアフリーリフォームしよう!まずは制度の把握から!

-

住宅省エネ2025キャンペーンでお得にリフォーム!いつから?対象は?4事業の補助金と賢い活用法

-

【介護保険】高齢者住宅改修費用助成制度とは?上限20万円!条件・申請方法・注意点を解説

国税庁が定めた相続税評価額とリフォーム費用の要点

相続税を申告する際、建物にどのくらいの価値があるのかを知っておく必要があります。

ここでは、建物の価値を確認する上で必要な、相続税評価額の計算方法などを見ていきましょう。

【要点1】相続税評価額と固定資産税評価額

相続税の申告では、固定資産税評価額によって建物の相続税評価額が決まります。

建物の相続税評価額 = 固定資産税評価額

新築物件の引き渡し後、市区町村の家屋調査で決まる固定資産税評価額は、請負金額の50%〜70%といわれています。

また、建物の評価は築年数を重ねるごとに下がっていくため、3年ごとに再評価されるという仕組みになっています。

固定資産税評価額は、課税明細書で確認できます。

なお、課税明細書は毎年4月〜6月に市区町村から送られてくる「固定資産税納税通知書」に同封されています。

【要点2】リフォーム費用は固定資産税評価額に加算

建物の床面積や構造に影響しない小規模なリフォームをした場合は、3年ごとに評価替えがあったとしても、固定資産税評価額に反映されません。そのため、リフォームにかかった費用は自分で加える必要があります。

部屋を増築するなどの大規模なリフォームの場合は、3年ごとの評価替えで反映されますが、リフォームしてすぐに相続が開始される場合はまだ反映されていないため、かかった費用を加えましょう。

リフォームの規模による違いは、以下の通りです。

| リフォームの規模 | リフォームの例 | 役所への申請 | 3年ごとの評価替え |

|---|---|---|---|

| 大規模 | ・床面積が10㎡を超える増築 ・建物全体のフルリフォームなど | 必要 | 反映される |

| 小規模 | ・床面積が10㎡以下の増築 ・水まわり設備の交換 ・床やドアの交換など | 不要 | 反映されない |

相続があった場合、税務署は生前のお金の流れを確認します。そのため、リフォームしたのに放置していた場合は、相続の際にばれる可能性が高くなります。

加算税などのペナルティが発生することもありますので、かかった費用は必ず固定資産税評価額に加えましょう。

【要点3】リフォーム後の建物における相続税評価額の計算方法

リフォームにかかった費用を固定資産税評価額に加えることで、建物の相続税評価額を求められます。具体的な計算方法は以下の通りです。

建物の相続税評価額 = リフォーム前の固定資産税評価額 + リフォーム費用の相続税評価額

原則としてリフォームしたあとの建物と状況が類似した近隣の建物をもとに、リフォーム費用の相続税評価額が算出されます。ただし、実際は困難なため以下の計算式での算出が認められています。

- リフォーム費用の相続税評価額 = (リフォーム費用 – 償却費相当額) × 70%

- 償却費相当額 = リフォーム費用 × 90% × 経過年数 ÷ 耐用年数

- 経過年数:亡くなってから相続開始までの年数(1年未満は切り上げ)

- 耐用年数:「減価償却資産の耐用年数等に関する省令」で定められる年数

例として100万円のシステムキッチンのリフォームをして、建物の所有者が亡くなってから2年が経過した場合、リフォーム費用の相続税評価額がどのように変化するのか確認しましょう。

(100万円【A】 – 12万円【B】)× 70% = 616,600円【C】

- A:リフォーム費用

- B:償却費相当額

- C:リフォーム費用の相続税評価額

- 償却費相当額:100万円 × 90% × 2年 ÷ 15年 = 12万円

- システムキッチンの法定耐用年数は15年

100万円のリフォーム費用の相続税評価額は61万6,000円でした。実際に支払う費用より低くなるため、どのようなリフォームをしても、現金で相続するよりかは節税になります。

【要点4】修繕は固定資産税評価額への加算が不要

リフォームには固定資産税評価額に加えるべきものと加えなくてよいものがあります。

| リフォームによる建物の価値 | リフォーム費用の加算 |

|---|---|

| 現状より高める (資本的支出に該当する) | 必要 |

| 現状維持 (資本的支出に該当しない) | 不要 |

なお、資本的支出に該当しない修繕は、以下のようなメンテナンスです。

- 外壁塗装・補修

- クロスの補修・貼り替え

- 雨漏り補修・屋根の防水塗装

相続前にこれらをメンテナンスしておけば、相続財産が減るため節税にもつながります。ぜひ活用しましょう。

修繕に該当するかどうかの判断基準は、国税庁のウェブサイトに詳しく記載されています。

【要点5】マンションリフォームの相続税評価額

マンションの相続税評価額も戸建てのケースと同じく固定資産税評価額を使うため、資本的支出に該当するリフォームを行う場合は、かかった費用を加える必要があります。

マンションは構造上、床面積が変わったり構造が変わったりする大規模なリフォームができないので、3年ごとの見直しで評価が変わることはありません。

相続税対策として有効なリフォーム・メンテナンス

どのようなリフォームをしたとしても、現金で相続するよりかは節税になりますが、より節税に有効なリフォームはどのようなものなのか、一部施工事例を交えながら解説します。

外壁塗装やクロスの張り替え、雨漏り補修などのメンテナンスは、以下の条件を満たしている必要があります。

- 建物維持に必要であること

- 破損や劣化した部分のメンテナンスであること

より良い機能を求めるための交換やメンテナンスなどは、資本的支出に該当する可能性があるため注意しましょう。

【リフォーム1】外壁のメンテナンス

外壁のひび割れや紫外線による劣化があったため、外壁を塗装した事例です。

外壁の種類によりますが、新築のときから10年〜20年ほどで劣化するため、塗装などのメンテナンスをする必要があります。

劣化部分のメンテナンスとしての外壁工事であれば、節税として有効です。

ただし、外壁塗装のついでにベランダの屋根を取り付けるなどの工事もした場合は、その分だけ資本的支出に該当する可能性があるため注意してください。

【リフォーム2】クロスの貼り替え

劣化や汚れのためにクロス貼り替えリフォームをした事例で、修繕にあたるため節税として有効です。

クロスは紫外線や温度変化などで劣化していくので、10年ほどで張り替える必要があります。クロスを新築のときから放置している家も多いため、貼り替えを検討しましょう。

付加価値のついた高機能クロスや、タイルを一部に貼るなどのリフォームは対象外のため、注意してください。

【リフォーム3】雨漏り補修

屋根の劣化による雨漏り補修も、節税に有効です。

補修に加え、屋根の防水塗装なども該当します。何十年も点検していない場合は、一度見てもらっておくとよいでしょう。

屋根の葺き替えが必要なケースもありますので、修繕に該当するかは施工店や税理士への確認をおすすめします。

【リフォーム4】二世帯住宅へのリフォーム

小規模宅地等の特例を利用すれば、相続したときに土地の評価額を大きく減額できます。子供と同居しているという要件を満たしていれば、大幅な節税が期待できるため活用しましょう。

二世帯住宅にリフォームして子供と同居していた場合に限り、相続してからは330㎡までの土地の評価額が80%減額されます。

ただし、2戸の住宅として区分登記されている場合は対象外になる可能性があります。区分登記になっているのであれば、共有登記に変更しましょう。

【リフォーム5】賃貸併用住宅へのリフォーム

賃貸事業を引き継ぐなどの要件を満たしている場合に限りますが、賃貸併用住宅にリフォームした建物を相続することにより、小規模宅地等の特例を利用できます。

リフォームしたあと、一部を賃貸住宅として事業化しておくことで、子供が相続したときに賃貸部分200㎡までの土地の評価額が50%減額されます。

土地の評価額が大幅に減額できるため節税になるものの、経営という視点でも考えて判断する必要があるでしょう。

リフォームの相続税における注意点

リフォームの相続税について誤った認識をもってしまうと、加算税などのペナルティを課せられたり、有効な節税ができなかったりする可能性があります。

そのようなリスクを避けるために、ここではリフォーム前に知っておくべきことを解説していきます。

【注意点1】リフォーム後に固定資産税評価額の再評価を依頼

築年数の経過した建物をリフォームした場合、実際の価値に比べて固定資産税評価額のほうが高くなるケースもあります。このような場合は役所へ行って、再評価してもらいましょう。

たとえば、数十年前の新築当時は2,000万円だった固定資産税が、今は200万円になっていたとしましょう。

この建物を2,000万円かけてリフォームをした場合、計算上の固定資産税評価額はおよそ1,600万円となり、実際の価値より高くなります。

また、このような場合はリフォーム後に役所で再評価してもらうと、固定資産税評価額が大幅に減額される可能性があることも覚えておきましょう。

【注意点2】リフォーム資金の贈与はばれやすい

両親が所有者である建物をその子供がリフォームした場合は、贈与とみなされるため注意が必要です。とくに贈与税の申告や納税を怠った場合には、相続時にばれやすい傾向があります。

税務署は、相続税の申告後にお金の流れを確認します。その際、贈与が発覚した場合には、加算税などのペナルティを課せられる可能性があるので注意しましょう。

【注意点3】共有名義の自宅をリフォームするときは負担割合に注意

親子で共有名義にしている自宅をリフォームする場合は、費用の負担割合を合わせる必要があります。

たとえば自宅を親子で50%ずつの共有名義にしている場合、リフォームするときも同じ50%の割合で負担しなければなりません。

このような場合に子供が全額負担してしまうと、半分は贈与と見なされてしまいます。節税のつもりなのに贈与税が発生してしまうことになりますので、共有名義の場合は必ず確認しましょう。

【注意点4】リフォーム中に所有者が死亡した場合の相続税

リフォーム中に所有者が死亡した場合、工事の進み度合いや支払い状況によって、財産計上するのか控除するのかが変わるため、注意しましょう。

判断が難しいため、状況をしっかり把握した上で税理士への相談を検討してください。

【注意点5】修繕か資本的支出か判断が難しい場合は税理士に相談

雨漏りが原因で水まわり設備をすべて交換しなければならなくなった場合など、修繕に該当するかの判断が難しい場合は、税理士に相談することをおすすめします。

相談せずに申告した結果、誤りがある場合は加算税などのペナルティが発生する可能性が高くなるでしょう。

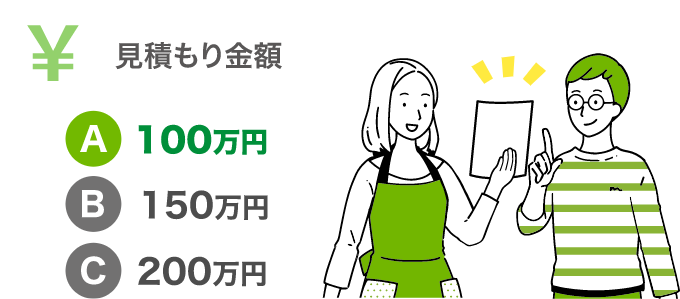

補助金・税金を用いたリフォームの業者選びで後悔しないために

必ず相見積もりを複数取って比較しましょう!

リフォームの費用・工事方法は、業者によって大きく異なるからです。

とはいえ「信頼できる業者が分からない」「何度も同じ説明をするのが面倒」と踏み出せない方もいらっしゃると思います。

そのような方こそハピすむの一括見積もり比較を活用しましょう!

大手ハウスメーカーから地場の工務店まで、審査を通過した1000社以上の中から、まとめて見積もりを依頼できます。

また、ハピすむでリフォームされた方には最大10万円分の「ハピすむ補助金」もご用意しています。

詳細はこちら>>>ハピすむ補助金プレゼントキャンペーンの流れ